Por Carlos J. Bejarano González. Secretario General de FAEL

En términos generales, en el año 2022, el mercado de electrodomésticos de la distribución horizontal minorista de Andalucía ha experimentado un pequeño retroceso, a nivel de unidades, de entre un -5% y un -10% (dependiendo de los distintos territorios), con respecto a 2021. No obstante, a nivel de facturación, dicho retroceso no se ha producido como consecuencia de la alta inflación experimentada en los mercados en el pasado ejercicio.

Dentro del retroceso experimentado por los puntos de venta de la distribución horizontal, una parte de la disminución de las ventas agregadas se ha producido como consecuencia de la contracción de la demanda, mientras que otra parte ha sido consecuencia de un trasvase hacia otros formatos y/o canales comerciales (se estima que entre 1-2 % de la cuota global del sector).

En base a la información recabada desde FAEL/AAEL sobre el sector, estimamos que en el último lustro han cesado en su actividad un 5-6% de los puntos de venta que estaban operativos, siendo dos las causas fundamentales del cese: inviabilidad de la actividad empresarial tras la crisis/pandemia y ceses de actividad por jubilación sin relevo generacional.

Por otro lado, hemos detectado que se ha acelerado notablemente el ritmo de concentración de la oferta. De hecho, estimamos que el 30% de los establecimientos comerciales con mayor facturación, aglutinan más del 55% de la cuota de mercado de la distribución horizontal minorista, siendo la tendencia a una concentración cada vez mayor, teniendo dicho trasvase tasas de crecimiento anual entre el 4-6% en los últimos años, lo cual nos hace prever que el número de comercios electro seguirá reduciéndose en los próximos años pero, previsiblemente, alcanzando a medio plazo unos ratios de facturación sensiblemente superiores a los actuales, donde consideramos que la rentabilidad de los negocios también será algo superior.

Tomando como referencia los sondeos y análisis de datos realizados desde FAEL/AAEL, consideramos que los comercios más resilientes o con mayores índices de fortaleza se identifican con alguna/s de la/s siguientes características:

- Pertenencia a una red/cadena de referencia del sector.

- Diversificación de la oferta de bienes y servicios logrando un mayor margen (destacando en primer lugar la tendencia creciente en la integración en el negocio de la línea mueblista de cocinas y en segundo lugar otros segmentos como energía, seguridad, bricolaje, comunicaciones, entre otros).

- Desarrollo de estrategias hacia una mayor omnicanalidad y digitalización.

- Ubicación, salvo excepciones, en municipios con menor concentración de grandes formatos comerciales del sector. De hecho, en la red de ciudades medias y los municipios rurales de Andalucía, la cuota agregada de mercado de la distribución horizontal del sector Electro lidera el mercado, ocurriendo lo contrario en las áreas de mayor densidad poblacional donde se ubican los grandes formatos comerciales. En este sentido, en las áreas donde se lidera la cuota de mercado, consideramos que existen importantes barreras naturales de mercado para el acceso de otros formatos comerciales, aunque, sin embargo, ello no está impidiendo el cierre de establecimientos y una mayor concentración de la oferta comercial en un número menor de comercios por los motivos anteriormente indicados.

Conclusión final: ¿Cómo serán las tiendas del sector en los próximos años en Andalucía?

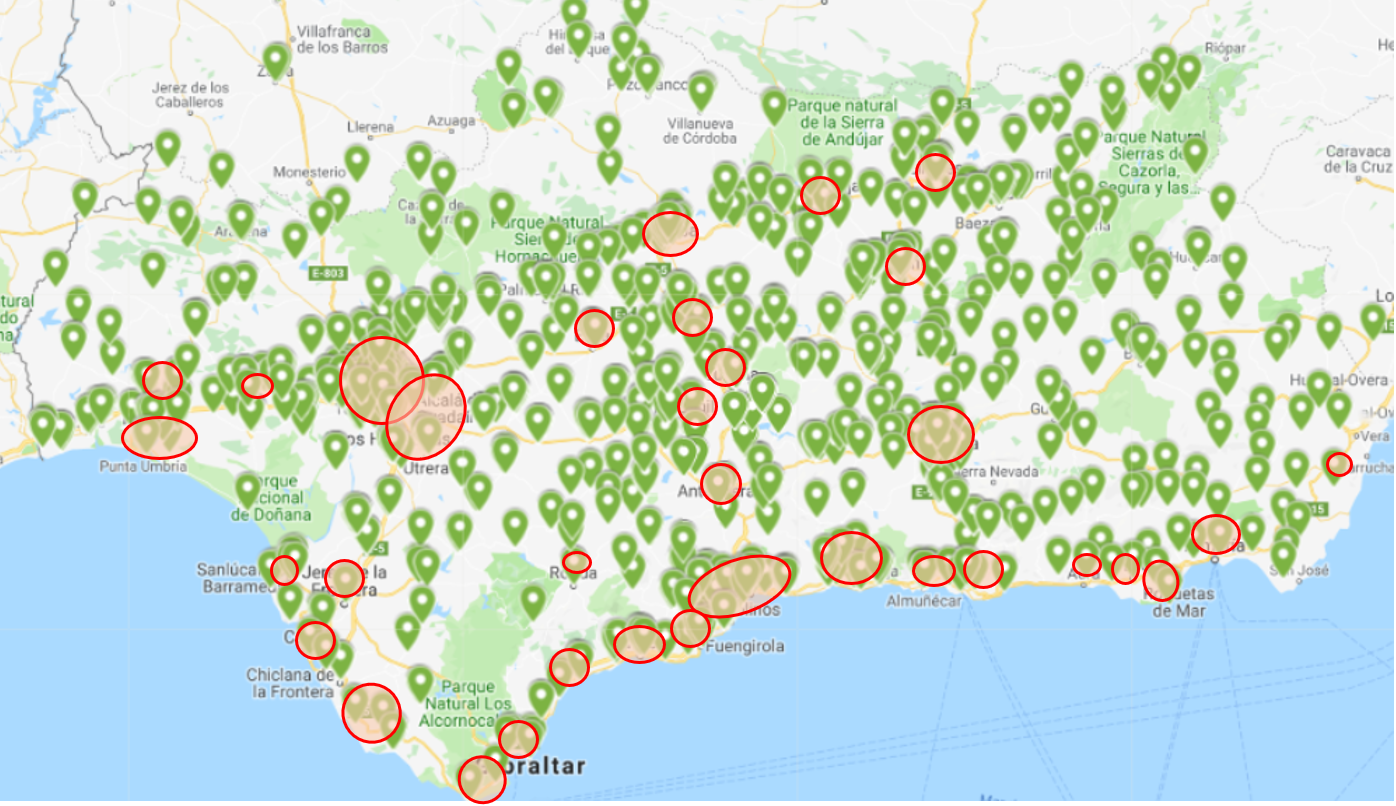

En base a la información disponible, en FAEL/AAEL consideramos que la distribución horizontal seguirá dominando territorialmente el mercado (ver mapa), si bien las zonas “en verde” suponen menos del 40% de la población, mientras que las áreas “en rojo”, donde la cuota de mercado de la distribución Electro estimamos que puede oscilar, según las zonas, entre el 10-50%, suponen más del 60% de la población.

A nivel de establecimientos, estimamos que el número se seguirá reduciendo, pero a futuro los comercios tendrán cada vez un ratio de facturación mayor. Igualmente, consideramos que a medio plazo, el peso de las tiendas vinculadas a las distintas cadenas de distribución horizontal ganarán aún más peso en las cuentas de mayor de las plataformas mientras que, en términos agregados, el volumen de la facturación “al mayor” fuera de la cadena perderá peso relativo. Indicamos en términos agregados porque a nivel de enseña podría ser diferente pues, a nivel de plataformas, también se consideramos que se seguirán reduciendo el número de operadores y la concentración de cuota será también mayor.

A nivel de formato comercial, pensamos que las tiendas que permanezcan a medio plazo, cada vez rentabilizarán más el espacio de sus establecimientos comerciales por lo que se seguirán reduciendo los metros de superficie de exposición de la gama blanca y se irán introduciendo secciones complementarias dentro del punto de venta (cocinas, autoconsumos, etc.).

A nivel de gestión, también consideramos que se seguirán produciendo avances hacia una mayor digitalización, fortalecimiento de la omnicanalidad, introducción de herramientas de medición de resultados/cuadros de mando, etc. que generarán necesidades formativa importantes para el sector pero repercutirán favorablemente en la cuenta de resultados y la competitividad de la pymes del sector y, donde las plataforma y las asociaciones deberíamos jugar un papel importante para ayudar a alcanzar dichos objetivos.

En la fotografía principal: Mapa orientativo de zonas de competencia alta y/o media entre otros formatos comerciales y la distribución horizontal Electro. Fuente: FAEL